Автомобильная страховка – неотъемлемая часть владения автомобилем в России. Она обязательна для всех водителей и является гарантией защиты от финансовых потерь в случае аварии или угоне транспортного средства. Но как правильно оформить страховку, чтобы быть защищенным и не нарушать законодательство?

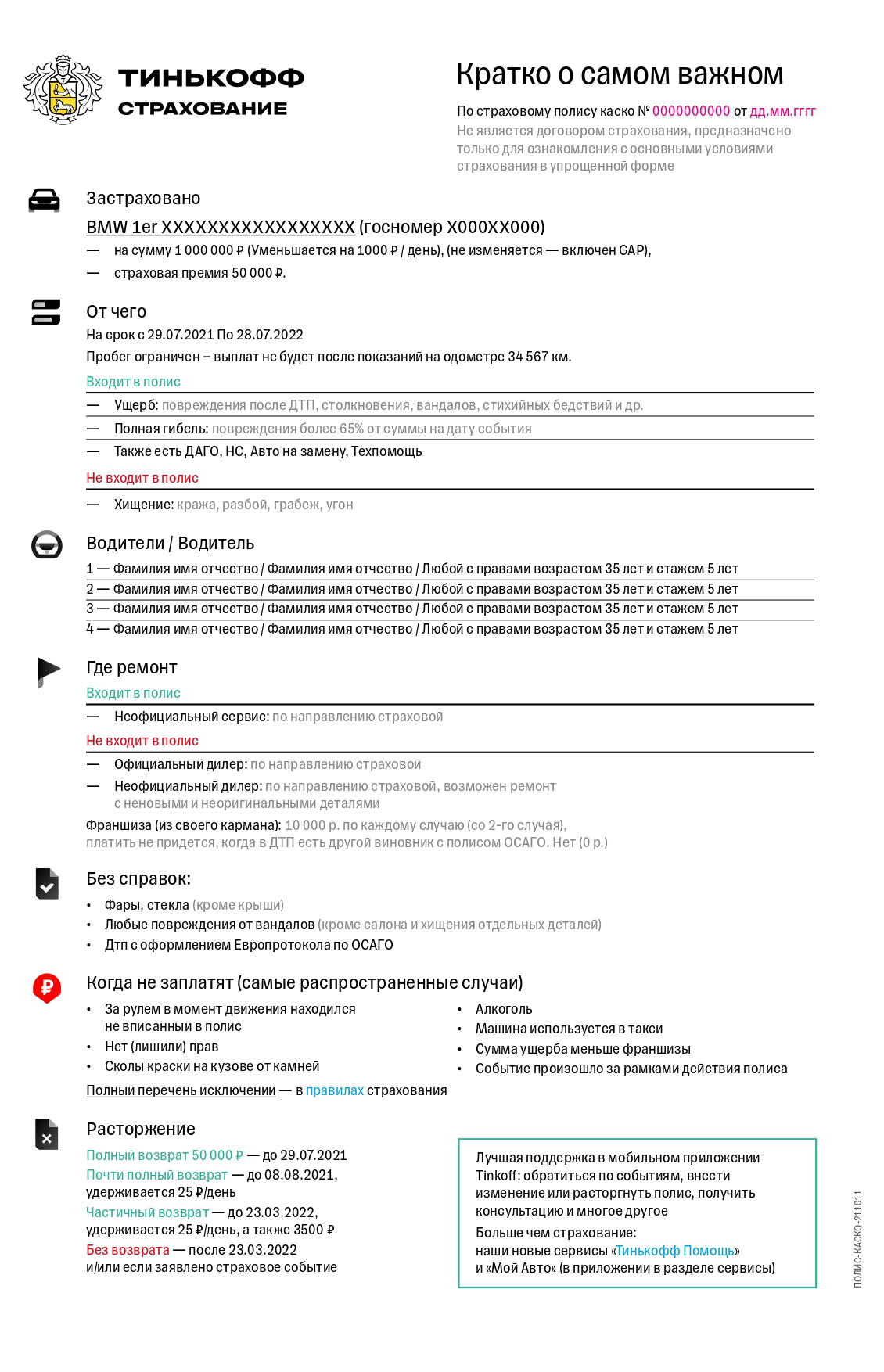

Первое, на что следует обратить внимание, – это вид страховки. В России существуют два основных вида автомобильной страховки: ОСАГО и КАСКО. ОСАГО (обязательное страхование автогражданской ответственности) обязательно для всех владельцев автомобилей и предоставляет возмещение финансовых убытков третьим лицам при дорожно-транспортном происшествии. КАСКО (каско-страхование) – это добровольное страхование, которое покрывает ущерб автомобилю в результате аварии, хищения, пожара и других рисков.

Второй аспект – это выбор страховой компании. В России действуют множество страховых компаний, предлагающих автомобильные страховки. При выборе компании необходимо обращать внимание на ее репутацию, область покрытия, условия и сроки выплат. Часто стоимость страховки может быть привлекательной, но условия могут быть менее выгодными. Поэтому перед оформлением страховки стоит внимательно изучить договор и задать все интересующие вопросы.

Основы автомобильной страховки в России

Виды автомобильной страховки

В России существуют два обязательных вида автомобильной страховки: ОСАГО (обязательное страхование гражданской ответственности) и КАСКО (комплексное страхование автотранспортного средства).

ОСАГО покрывает убытки, возникшие в результате ущерба, причиненного жизни, здоровью или имуществу других участников дорожного движения в результате дорожно-транспортного происшествия, в котором участвовал ваш автомобиль.

КАСКО предоставляет страховую защиту вашему автомобилю от различных рисков, таких как угон, пожар, стихийные бедствия, дорожно-транспортные происшествия и другие.

Страховая сумма

Страховая сумма по ОСАГО определяется законодательством России и зависит от категории водителя и региона регистрации автомобиля.

При выборе страховой суммы по КАСКО, вам следует ориентироваться на стоимость автомобиля и свои финансовые возможности. В случае страхового случая, страховая компания компенсирует вам убытки, их размер должен быть достаточным для покрытия всех расходов на восстановление или замену автомобиля.

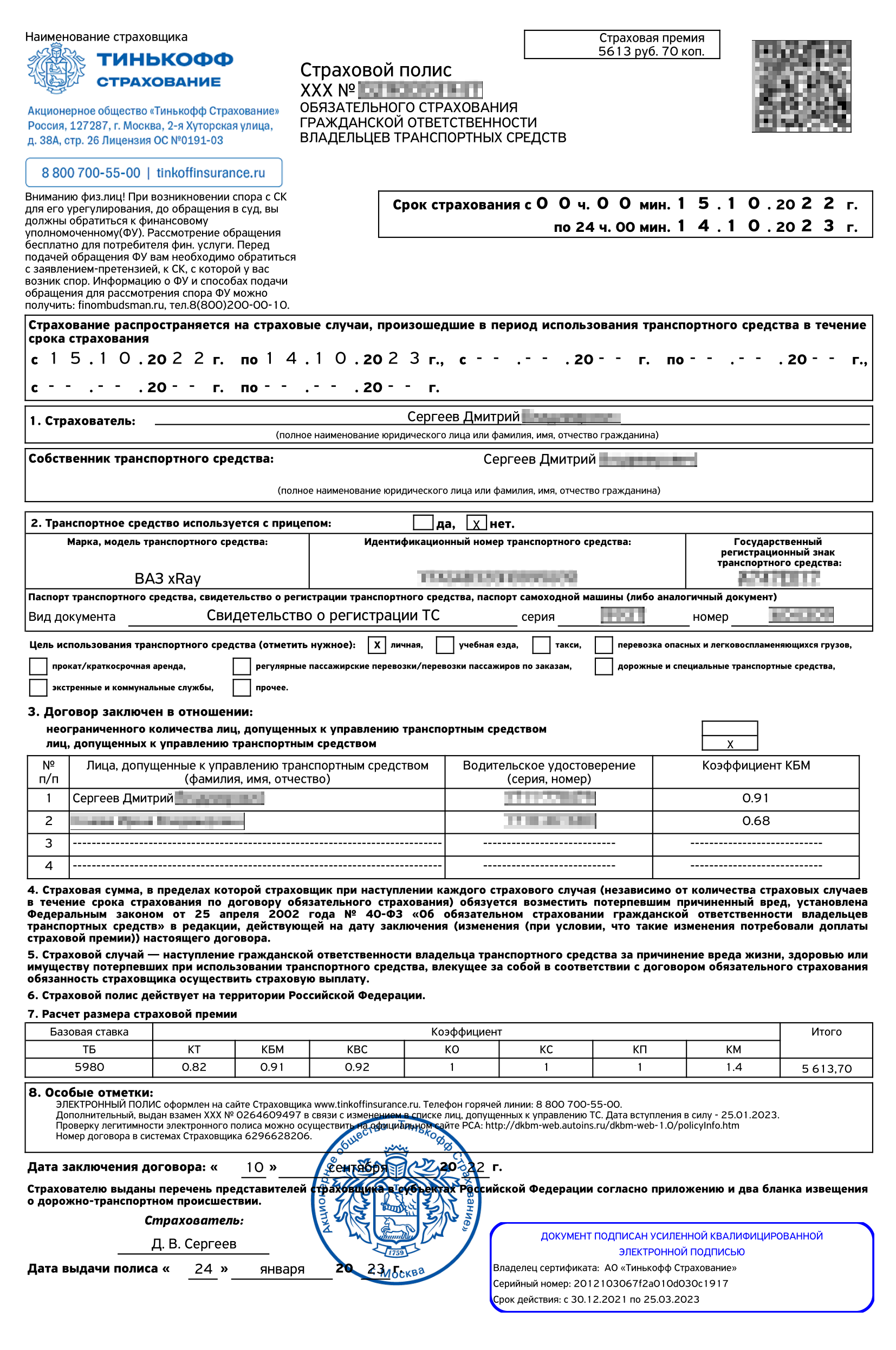

Страховая премия и договор

Страховая премия – это оплата за страховую полису. Ее размер зависит от ряда факторов, таких как марка и модель автомобиля, возраст водителя, стаж вождения, регион регистрации автомобиля и другие. Сумма страховой премии может быть установлена как страховой компанией, так и органами государственной власти.

Договор страхования заключается между вами (страхователем) и страховой компанией (страховщиком). В нем должны быть четко прописаны права и обязанности сторон, условия страхования и размер страховой премии.

| Вид страховки | Описание |

|---|---|

| ОСАГО | Обязательное страхование гражданской ответственности |

| КАСКО | Комплексное страхование автотранспортного средства |

Автомобильная страховка в России является действительным документом и обязательна для всех владельцев автомобилей. Получение страховки позволяет защитить свой автомобиль и финансовые интересы в случае возникновения страхового случая.

Обязательная и добровольная страховка

Обязательная гражданская ответственность (ОСАГО)

ОСАГО является обязательным видом страховки для всех автовладельцев в России. Ее цель — обеспечить возмещение ущерба, причиненного жизни, здоровью и имуществу третьих лиц в результате дорожно-транспортных происшествий.

Страхование осуществляется на весь срок действия договора и регулируется государственными органами. Стоимость ОСАГО зависит от ряда факторов, таких как мощность автомобиля, его возраст, стаж вождения владельца и другие.

Добровольное страхование

Кроме обязательного ОСАГО, владельцы автомобилей могут дополнительно застраховать свое имущество и защитить себя от других рисков с помощью добровольного страхования.

Добровольная страховка может включать в себя такие виды защиты, как страхование от угонов, каско, страхование от несчастных случаев, а также страхование от гражданской ответственности перед пассажирами и другими лицами.

Стоимость добровольного страхования зависит от выбранных видов защиты и условий страхования.

В добровольное страхование также входят дополнительные услуги, такие как эвакуация автомобиля, юридическая помощь и техническая поддержка на дороге.

В зависимости от ваших потребностей и финансовых возможностей, вы можете выбрать только обязательную гражданскую ответственность или дополнительные виды защиты с помощью добровольного страхования. Помните, что страхование поможет вам быть защищенным и получать возмещение ущерба в случае несчастного случая.

Различия между ОСАГО и КАСКО

ОСАГО является обязательной страховкой для всех владельцев автомобилей и покрывает их ответственность за причинение вреда жизни, здоровью и имуществу третьих лиц при ДТП. ОСАГО освобождает владельца автомобиля от необходимости компенсировать ущерб пострадавшим.

КАСКО – это добровольная страховка, которая покрывает ущерб, причиненный вашему автомобилю в результате ДТП, хищения, пожара и других непредвиденных событий. КАСКО компенсирует ущерб, как вам, так и другим участникам ДТП.

ОСАГО и КАСКО отличаются не только своими целями, но и условиями страхования. ОСАГО имеет фиксированную стоимость, которая зависит от ряда факторов, включая мощность автомобиля. КАСКО, с другой стороны, имеет разные тарифные ставки, которые рассчитываются на основе нескольких факторов, таких как возраст и опыт водителя, марка и модель автомобиля, его стоимость и т.д.

ОСАГО покрывает только ответственность владельца автомобиля перед третьими лицами, в то время как КАСКО обеспечивает расширенное покрытие, включая возможность компенсации ущерба вашему автомобилю в случае столкновения, поломки, хищения и других непредвиденных ситуаций.

Выбор между ОСАГО и КАСКО зависит от ваших потребностей и финансовых возможностей. Если вам необходима только минимальная защита, ОСАГО является обязательной и самой доступной страховкой. Если вы хотите обеспечить более широкую и надежную защиту своему автомобилю, то КАСКО будет правильным выбором.

Как выбрать страховую компанию

1. Исследуйте репутацию

Определите, как давно страховая компания работает на рынке. Обратите внимание на отзывы клиентов и их опыт работы со страховщиками. Проведите независимое исследование для оценки репутации компании.

2. Сравнивайте условия страхования

Внимательно изучите условия страхования, предлагаемые различными компаниями. Определите, какие риски покрывает страховка, какие исключения и ограничения существуют, и какой уровень возмещения предлагается в случае страхового случая.

Сравните цены на страховку, поскольку они могут существенно различаться у разных страховых компаний. Однако, помимо цены, учитывайте также важность остальных условий страхования.

3. Проверьте финансовую устойчивость

Узнайте финансовую устойчивость страховой компании. Наличие достаточного капитала и надежных финансовых инструментов, а также платежеспособность компании – залог того, что страховка будет выплачена при наступлении страхового случая.

Сведения о финансовом положении страховой компании можно найти в ее годовых отчетах и рейтинговых агентствах, таких как Standard & Poor’s или Fitch Ratings.

4. Обратитесь к экспертам

Попросите консультацию у независимых страховых экспертов или брокеров по выбору страховой компании. Они смогут оценить ваши потребности и помочь определиться с наиболее подходящей страховкой и страховой компанией.

Не торопитесь с выбором. Важно провести все необходимые проверки и сравнения, чтобы выбрать доверенного страховщика, который предложит надежное покрытие и высокий уровень обслуживания.

Репутация и клиентские отзывы

При выборе автомобильной страховой компании важно обратить внимание на ее репутацию и отзывы клиентов. Это позволит оценить надежность и качество предоставляемых услуг.

Исследования показывают, что большинство клиентов обращаются к интернет-ресурсам, где можно найти отзывы о страховых компаниях. Пользователи делятся своим опытом и рассказывают о преимуществах и недостатках работы этой или иной организации.

При оценке репутации страховой компании следует обратить внимание на такие показатели:

- Количество положительных и отрицательных отзывов;

- Среднюю оценку, которую ставят клиенты;

- Комментарии, в которых описываются конкретные случаи обращения в компанию.

Чтение отзывов поможет понять, насколько страховая компания предоставляет оперативную помощь в случае ДТП, возмещает ущерб в полном объеме и выполняет свои обязательства перед клиентами. Большое количество положительных отзывов будет свидетельствовать о высоком качестве услуг и отзывчивости компании.

Однако следует помнить, что отзывы могут быть субъективными и не всегда передают полную картину о работе страховой компании. Поэтому рекомендуется обратить внимание на рейтинги и репутацию компании в отрасли.

Выбирая автомобильную страховку, не забудьте оценить репутацию и прочитать клиентские отзывы. Это позволит сделать правильный выбор и застраховать свой автомобиль с выгодными условиями и надежностью.

Условия и стоимость полисов

Автомобильная страховка в России предлагает различные условия и стоимость полисов. Основные факторы, влияющие на стоимость полиса, включают:

1. Вид страховки: в России существуют два основных вида автострахования — ОСАГО и КАСКО. Оба полиса предлагают разные условия и цены.

2. Технические характеристики автомобиля: стоимость полиса зависит от различных факторов, таких как мощность мотора, тип кузова, стоимость автомобиля и год выпуска.

3. Водительский стаж: опыт вождения также влияет на стоимость автомобильного полиса. Чем больше водительский стаж, тем ниже будет стоимость страховки.

4. Регион регистрации автомобиля: полисы могут иметь различную стоимость в зависимости от региона регистрации автомобиля. В некоторых регионах с высоким процентом ДТП стоимость страховки может быть выше.

5. Дополнительные услуги: в некоторых случаях страховые компании предлагают дополнительные услуги, такие как эвакуатор, замена стекла и т.д. Наличие или отсутствие таких услуг может повлиять на стоимость полиса.

При выборе автомобильной страховки важно изучить условия страхования и оценить стоимость полиса, чтобы выбрать самый оптимальный вариант для себя.

Основные правила при оформлении страховки

1. Выбор страховой компании

Перед оформлением страховки необходимо провести тщательное исследование рынка и выбрать надежную страховую компанию. Обратите внимание на рейтинг компании, отзывы клиентов и условия страхования. Выбирайте компанию, которая предлагает оптимальное соотношение цены и качества услуг.

2. Виды страхования

Выберите вид страхования, который соответствует вашим потребностям. Существует два основных вида автомобильной страховки: осаго и каско. Осаго — это обязательное страхование гражданской ответственности перед третьими лицами. Каско — это добровольное страхование автомобиля от различных рисков.

Осаго: при оформлении осаго необходимо указать все данные о водителях, которые будут управлять автомобилем, а также предоставить информацию о техническом состоянии автомобиля и его стоимости.

Каско: при оформлении каско необходимо указать все риски, от которых требуется защита (дорожно-транспортные происшествия, угон, возгорание и т.д.). Также необходимо предоставить информацию о водителях и техническом состоянии автомобиля.

3. Учетная запись СТС

Для оформления страховки необходимо иметь учетную запись свидетельства о регистрации транспортного средства (СТС). Учетная запись содержит информацию о владельце и автомобиле, которая будет использоваться страховой компанией для расчета стоимости страховки.

4. Оформление договора страхования

Оформление страхового договора должно проводиться в письменной форме. Перед подписанием договора внимательно прочитайте все условия страхования, включая исключения и ограничения. При возникновении вопросов обратитесь к специалистам страховой компании для получения подробной информации и консультаций.

Соблюдение данных правил поможет вам правильно оформить автомобильную страховку и получить нужную защиту. Помните, что страховка является важной частью обеспечения безопасности на дороге и защиты от непредвиденных ситуаций.

Список документов, необходимых для оформления

Для оформления автомобильной страховки в России требуется предоставить следующие документы:

- Паспорт владельца автомобиля — главный документ, удостоверяющий личность и гражданство. Владелец должен быть совершеннолетним гражданином Российской Федерации.

- ПТС (паспорт транспортного средства) — официальный документ, удостоверяющий право собственности на автомобиль. Документ должен быть действующим и оформленным на имя владельца авто.

- СТС (свидетельство о регистрации транспортного средства) — подтверждение того, что автомобиль прошел государственную регистрацию и имеет уникальный номер. Этот документ также оформляется на имя владельца авто.

- Водительское удостоверение — документ, удостоверяющий право водить автомобиль. Владелец должен иметь водительское удостоверение категории, соответствующей классу автомобиля.

- Снилс — код, который идентифицирует человека в системе социального страхования. Обязателен для предоставления при оформлении страховки.

Важно: При оформлении автомобильной страховки необходимо предоставить копии всех указанных документов, а также оригиналы для проверки. В некоторых случаях страховая компания может потребовать дополнительные документы или информацию.

Требования к состоянию автомобиля

Техническое состояние

Владелец автомобиля должен обеспечить его соответствие определенным техническим требованиям. В частности, автомобиль должен быть исправным и готовым к безопасной эксплуатации. Проверка технического состояния может проводиться при оформлении страховки и регулярно во время ее действия.

Существуют определенные параметры и требования, которые часто должны быть соблюдены, например:

- наличие действующей технической документации на автомобиль;

- автомобиль должен быть зарегистрирован в соответствующих органах;

- наличие справок о прохождении технического осмотра и результатах его проведения;

- работоспособность оборудования и систем автомобиля (двигатель, трансмиссия, тормозная система и другие);

- наличие пожарной и противоугонной систем;

- соответствие габаритным размерам и весу транспортного средства.

Следует помнить, что невыполнение данных требований может служить причиной для отказа в оформлении страховки или отсутствия возмещения при страховом случае.

Внешний вид

Оптимальный внешний вид автомобиля также является важным фактором для страховых компаний. Владелец автомобиля должен обеспечить приемлемое состояние его кузова и цвета. Присутствие значительных внешних повреждений или вмятин может стать причиной для снижения страховой суммы или отказа в осуществлении страхового возмещения.

Кроме того, кузов автомобиля не должен содержать надписей, рекламы или изображений, которые могут вызвать негативные ассоциации или ассоциироваться со спортивными или агрессивными активностями.

Таким образом, при оформлении автомобильной страховки необходимо учитывать требования к состоянию автомобиля. Соблюдение технических стандартов и надлежащего внешнего вида является обязательным условием для получения страхового покрытия. Поэтому рекомендуется регулярно поддерживать автомобиль в хорошем состоянии, проходить технический осмотр и устранять возможные повреждения вовремя.

Особенности страхования автомобилей молодых водителей

Высокие премии по страховке

Одной из основных особенностей страхования молодых водителей является высокая стоимость страховых премий. Молодые водители считаются более рискованными категориями на дороге и, соответственно, страховые компании повышают премии, чтобы покрыть возможную ущербность молодых водителей.

Однако, стоимость страховки может резко снижаться после первого года без происшествий. Регулярные платежи по страховке без случаев ДТП говорят о надежности и дисциплинированности молодого водителя и страховщикам есть повод снижать стоимость премии.

Ограничения по объему мощности автомобиля

Молодым водителям могут быть наложены ограничения по выбору автомобиля. В некоторых случаях страховые компании могут предложить ограничить мощность автомобиля или приобрести автомобиль с определенными безопасностями, чтобы повысить уровень страховой защиты.

Это связано с превышенным риском ДТП, который возникает у молодых водителей. Ограничение по мощности автомобиля помогает снизить вероятность опасных ситуаций на дороге.

Выбор страховой компании

При страховании автомобиля молодым водителем важно правильно выбрать страховую компанию. Некоторые компании предлагают более выгодные условия для молодых водителей, например, скидки при отсутствии происшествий или программы лояльности для молодых водителей.

Чтобы выбрать оптимальную страховую компанию, рекомендуется провести сравнительный анализ различных предложений на рынке. Необходимо обратить внимание на условия страхования, стоимость премии и возможные дополнительные услуги страховой компании.

Обязательное страхование гражданской ответственности является неотъемлемой частью автомобильного страхования в России. Однако, молодым водителям рекомендуется также обратить внимание на дополнительные виды страхования, такие как страхование от угона, страхование от повреждений, страхование от несчастных случаев и др.

- Страхование от угона может покрыть расходы на восстановление автомобиля или его замену в случае кражи или хищения.

- Страхование от повреждений может покрыть расходы на ремонт или замену автомобиля в случае повреждения, возникшего в результате несчастного случая.

- Страхование от несчастных случаев может предоставить компенсацию в случае получения повреждений или травмы в результате ДТП.

Особенности страхования автомобилей молодых водителей необходимо учитывать при выборе страховки и при планировании бюджета на автомобиль.

Влияние возраста и стажа на стоимость страховки

Возраст

Молодым водителям, которые только получили водительское удостоверение, часто приходится сталкиваться с более высокой стоимостью страховки по сравнению с опытными водителями. Это связано с тем, что молодые водители часто совершают большее количество нарушений ПДД и становятся участниками ДТП. Именно поэтому страховые компании рассматривают молодых водителей как более рисковых клиентов, чьи полисы страхования могут быть дороже.

С возрастом стоимость страховки может постепенно снижаться, так как водитель приобретает больше опыта и навыков, становится более осознанным на дороге. Однако, после определенного возраста, связанного с увеличением риска возникновения определенных заболеваний или ухудшением физической активности, стоимость страховки может начать повышаться.

Стаж вождения

Стаж вождения также существенно влияет на стоимость автомобильной страховки. Более опытные водители, которые имеют большой стаж без происшествий, часто могут рассчитывать на более низкую страховую премию. Они считаются более надежными и аккуратными водителями, которые реже становятся участниками ДТП или нарушают ПДД.

Однако, если водитель имеет неблагоприятную историю вождения, включающую в себя нарушения ПДД, столкновения или другие происшествия, его стаж может оказаться бесполезным для получения скидки на страховку.

В целом, при выборе автомобильной страховки необходимо учитывать возраст и стаж водителя, так как эти факторы могут оказать существенное влияние на стоимость полиса. При наличии хорошей истории вождения и большом стаже водитель может рассчитывать на более выгодные условия страхования.

Программы скидок и бонусов для молодых водителей

Молодым водителям, часто испытывающим трудности с получением низких тарифов на автомобильную страховку, доступны специальные программы скидок и бонусов. Эти программы позволяют молодым водителям сэкономить деньги и получить более выгодные условия страхования.

Одной из таких программ является «Молодой водитель». В рамках этой программы страховые компании предлагают специальные тарифы для владельцев автомобилей, которые имеют водительский стаж менее 3 лет. Чаще всего, для участия в программе необходимо иметь возраст от 18 до 24 лет. При этом, молодые водители могут рассчитывать на существенное снижение стоимости страховки.

Также существуют программы бонусов, которые предоставляются молодым водителям. Бонусы представляют собой специальные накопительные системы, которые позволяют получить скидку на следующую страховку. За безаварийное вождение и отсутствие нарушений ПДД водителю начисляются бонусные баллы, которые можно использовать для оплаты будущих страховых выплат.

- Рекомендуется обращаться к нескольким страховым компаниям и узнавать о наличии выгодных программ для молодых водителей. Каждая компания может предлагать разные скидки и бонусы, поэтому сравнение условий будет полезным.

- При выборе программы скидок уделите внимание деталям. Узнайте, когда и как начисляются бонусы, какие условия необходимо выполнять и сколько бонусов можно накопить.

- Не забывайте обязательно читать и анализировать договор перед его заключением. Данный документ содержит все условия страхования, а также права и обязанности страхователя и страховщика. Обратите особое внимание на условия получения скидок и размер премии.

Использование программ скидок и бонусов для молодых водителей поможет сократить затраты на страховку и получить более выгодные условия. Важно помнить, что при выборе программы необходимо тщательно ознакомиться со всеми условиями и требованиями, чтобы избежать неприятных сюрпризов в будущем.

Нюансы оформления страховки при покупке нового автомобиля

При покупке нового автомобиля существуют некоторые особенности оформления страховки, которые важно учесть:

1. Выбор страховой компании.

Перед оформлением страховки необходимо провести тщательное исследование рынка страховых услуг. Важно уделять внимание репутации страховой компании, наличию положительных отзывов и опыту работы на данном рынке.

2. Виды страховых полисов.

Страхование нового автомобиля осуществляется по нескольким видам полисов, включая ОСАГО (обязательное страхование автогражданской ответственности), КАСКО (каско-страхование) и ДСАГО (добровольное страхование автогражданской ответственности). Каждый из них обладает своими особенностями и обеспечивает различный уровень защиты для автовладельца и его имущества.

3. Документы, необходимые для оформления.

При оформлении страховки на новый автомобиль потребуется предоставить ряд документов, включая паспорт, водительское удостоверение и документы, подтверждающие право собственности на автомобиль. Также могут потребоваться иные дополнительные документы, указанные страховой компанией или в соответствующих правилах оформления.

4. Оценка автомобиля.

Одним из важных этапов оформления страховки на новый автомобиль является его оценка. Оценка позволяет определить стоимость автомобиля и стоимость страхового возмещения в случае ущерба или кражи. Для проведения оценки требуется обращение к специалистам, работающим на стороне страховой компании.

Оформление страховки при покупке нового автомобиля является ответственным и важным шагом для автовладельца. Учитывая особенности и нюансы, можно выбрать подходящую страховую компанию и полис, которые обеспечат надежную защиту и спокойствие на дороге.

Требования и сроки для оформления полиса

Оформление автомобильной страховки в России требует соблюдения определенных требований и сроков. Во-первых, для получения полиса необходимо предоставить следующие документы:

- Паспорт гражданина РФ или другой документ, удостоверяющий личность

- Права на управление автомобилем

- Свидетельство о регистрации транспортного средства (СТС)

- Технический паспорт на автомобиль

Кроме того, страховая компания может потребовать дополнительные документы, такие как договор купли-продажи автомобиля или документы, подтверждающие изменение владельца или изменение характеристик автомобиля.

Сроки для оформления полиса также имеются. По закону, получение страховки должно произойти до выезда на дорогу. Однако в реальности, многие водители оформляют полис уже после покупки автомобиля, но до первой поездки на дорогу. В таком случае, считается, что страховка вступает в силу с момента ее оформления.

Если полис не был оформлен в указанные сроки, то водителю может быть наложен штраф административного характера. Более того, в случае ДТП без оформленной страховки, вред причиненный автомобилем будет не компенсирован.

Важность выбора подходящих страховых условий

При выборе автомобильной страховки в России необходимо уделить особое внимание подбору подходящих страховых условий. Конечная стоимость страховки, а также комплексность предоставляемых услуг, зависят от ряда факторов, которые нужно учесть перед заключением договора.

Один из ключевых факторов – это стоимость страховки, которая может существенно отличаться в зависимости от предоставляемых услуг и условий страхования. Перед выбором конкретной страховой компании следует ознакомиться с их предложениями и сравнить их с другими компаниями на рынке. Это позволит выбрать наиболее выгодное и подходящее предложение.

Также стоит обратить внимание на комплексность предоставляемых услуг и возможности компании по выплате страховых компенсаций. Некоторые компании предлагают широкий спектр услуг, включая помощь на дороге, эвакуацию автомобиля и предоставление заменного транспорта. Такие услуги могут быть крайне полезными в случае ДТП или поломки автомобиля, поэтому стоит изучить их предложения и выбрать компанию, которая предоставляет максимальное количество дополнительных услуг.

Выбор подходящих страховых условий также включает в себя определение размера франшизы – части ущерба, которую страхователь оплачивает самостоятельно при наступлении страхового случая. Определение оптимального размера франшизы позволит существенно снизить стоимость страховки без потери основного покрытия.

В целом, выбор подходящих страховых условий является важным шагом для обеспечения надежной и качественной защиты автомобиля. Правильный выбор позволит не только сэкономить средства, но и получить максимальную компенсацию в случае возникновения страхового случая.

Как подать заявление в случае аварии или угона

В случае аварии или угона автомобиля, вам необходимо незамедлительно сообщить об этом страховой компании, с которой вы заключили договор автострахования. Для этого вы можете воспользоваться несколькими способами.

- Самый удобный и быстрый способ – позвонить на горячую линию страховой компании.

- Вы также можете подать заявление через сайт страховой компании, заполнив соответствующую форму.

- В некоторых случаях требуется личное посещение офиса страховой компании и подача заявления непосредственно там.

При подаче заявления необходимо предоставить следующую информацию:

- В случае аварии: дату и время аварии, место аварии, водительское удостоверение участников, номера автомобилей, контактные данные свидетелей, снимки с места аварии.

- В случае угона: дату и время угона, место угона, номер автомобиля, контактные данные полиции оформившей случай угона.

От страховой компании вам будет требоваться предоставить корректную и полную информацию о произошедшем инциденте. Старайтесь действовать быстро и ответственно, чтобы минимизировать возможные финансовые и временные потери.